Principais lições deste artigo

- Reforma Tributária 2026: a unificação de ICMS, ISS, IPI, PIS e Cofins em IBS e CBS muda a forma de tributar consumo, com transição de 2026 a 2033.

- Simples Nacional mantido: o DAS continua como guia única, mas passa a embutir IBS e CBS, exigindo atenção à nova composição e ao impacto no fluxo de caixa.

- Competitividade no B2B: regras de créditos de IBS/CBS podem influenciar contratos com clientes pessoa jurídica e exigir revisão de preços e enquadramento tributário.

- Planejamento tributário contínuo: gestão de folha, uso do Fator R para serviços, escolha de regime e adaptação tecnológica tornam-se rotinas estratégicas.

- Apoio especializado: com o suporte dos especialistas contábeis da Agilize Contabilidade, sua empresa se prepara com antecedência para a nova tributação.

A transição da Reforma Tributária começa em 2026 e segue até 2033, substituindo tributos atuais por IBS e CBS e ajustando o funcionamento do Simples Nacional. As próximas seções apresentam as principais mudanças e ações práticas para que micro e pequenas empresas atravessem esse período com previsibilidade.

Tenha o atendimento rápido de um especialista da Agilize Contabilidade.

As mudanças essenciais da Reforma Tributária para o Simples Nacional

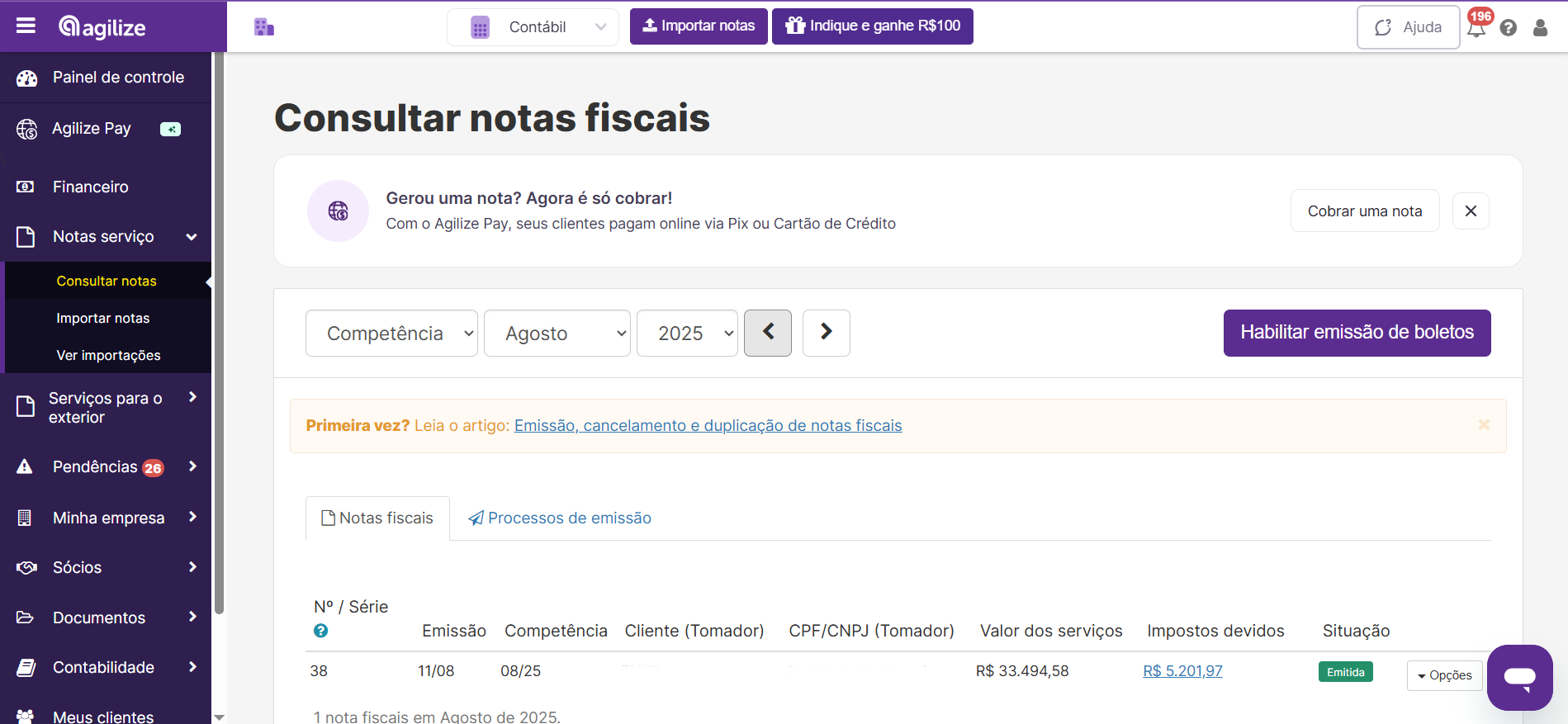

A Reforma Tributária altera a base dos tributos sobre consumo e exige replanejamento de rotinas fiscais, sistemas e preços. Para empresas do Simples Nacional, o DAS continua existindo, mas passa a refletir a nova lógica de IBS e CBS.

As 7 mudanças a seguir afetam diretamente o dia a dia de MEI próximo do limite, ME e EPP, com impacto em notas fiscais, crédito de impostos, enquadramento e planejamento tributário.

1. IVA Dual (IBS e CBS): nova estrutura dos tributos sobre consumo

O Imposto sobre Bens e Serviços (IBS) e a Contribuição Social sobre Bens e Serviços (CBS) formam o IVA Dual, que substituirá ICMS, ISS, IPI, PIS e Cofins em um sistema de tributação não cumulativa, com transição de 2026 a 2032 e aplicação plena a partir de 2033.

No Simples Nacional, o pagamento continua concentrado no DAS, mas a composição interna passa a refletir IBS e CBS. A leitura das notas fiscais e a percepção de carga tributária por operação tendem a ficar mais transparentes.

Recomendações práticas:

- Vocabulário fiscal: incorpore IBS e CBS ao seu dia a dia e acompanhe comunicados oficiais sobre alíquotas e regras.

- Transição por fases: acompanhe o cronograma anual para projetar variações de carga tributária.

- Fluxo de caixa: reserve margem financeira para oscilações durante o período de adaptação.

2. Simples Nacional mantido: DAS continua, mas com nova composição

O Simples Nacional permanece, com recolhimento em guia única, porém incluindo as parcelas de IBS e CBS. A interface para o empreendedor continua simples, enquanto o cálculo interno fica mais técnico para os especialistas contábeis.

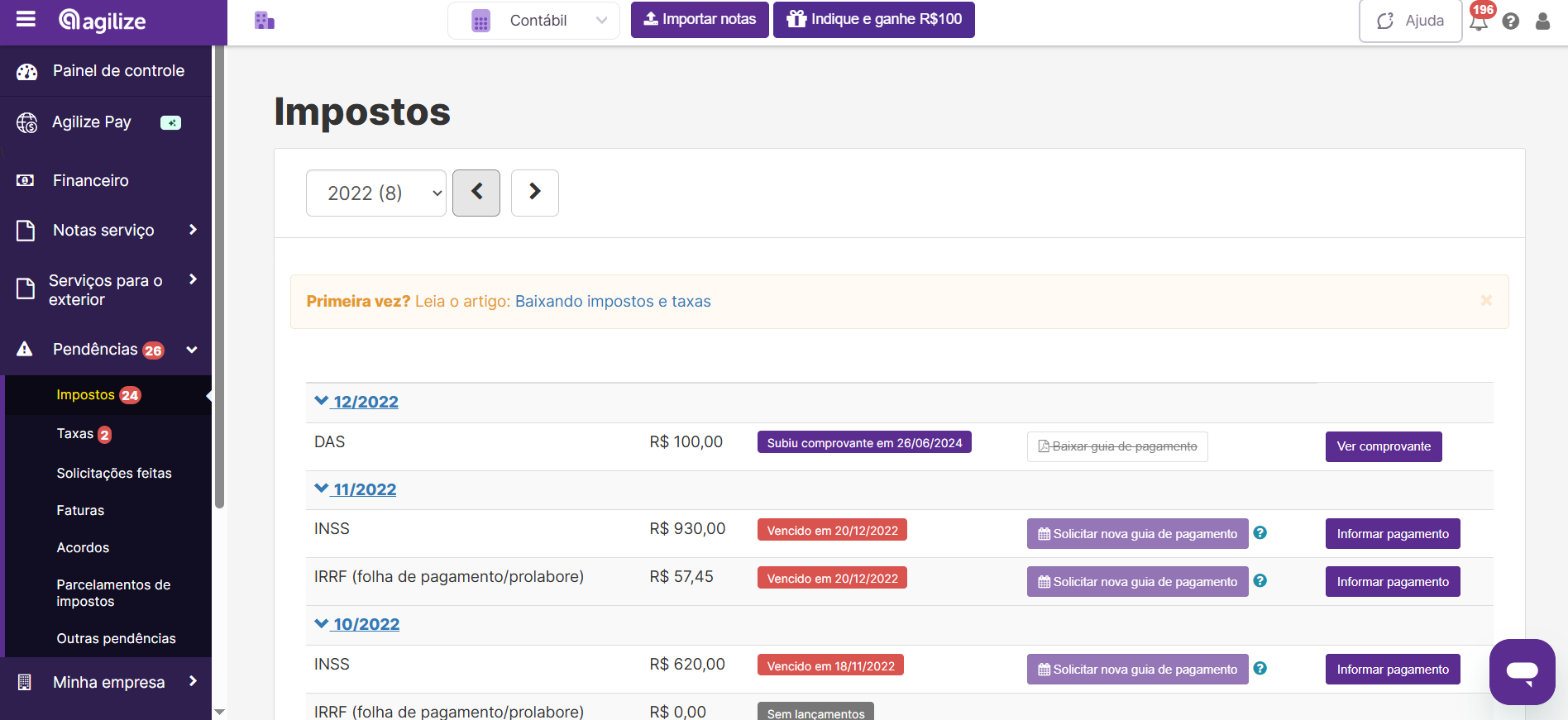

O ponto crítico passa a ser a atualização correta das regras na apuração do DAS, para evitar pagamento indevido ou autuações por diferenças de cálculo.

Recomendações práticas:

- Parceria contábil: confirme se sua contabilidade está atualizada com a regulamentação da Reforma.

- Visão do DAS: entenda, ainda que de forma resumida, quais tributos compõem sua guia.

- Acompanhamento mensal: revise faturamento e tributos pagos para identificar desvios rapidamente.

3. Créditos de IBS/CBS: impacto na relação com clientes pessoa jurídica

As regras de crédito de IBS e CBS influenciam especialmente empresas que vendem para clientes no regime de apuração normal. A forma como essas empresas poderão aproveitar créditos das compras feitas de optantes do Simples Nacional pode afetar negociações e margens.

Empresas com carteira relevante de clientes pessoa jurídica precisarão avaliar se o enquadramento atual continua competitivo ou se será necessário revisar regime tributário, preços ou contratos.

Recomendações práticas:

- Mapa de clientes B2B: identifique quanto do seu faturamento vem de empresas que se creditam de tributos.

- Análise de créditos: acompanhe a regulamentação sobre créditos de IBS/CBS envolvendo optantes do Simples.

- Estratégia tributária: avalie, com apoio técnico, cenários de permanência ou mudança de regime.

4. Adaptação tecnológica: sistemas e emissão de NF-e alinhados à nova lei

A partir de 2026, sistemas de gestão e emissão de documentos fiscais precisam estar preparados para as novas regras de IBS, CBS e demais ajustes da Reforma Tributária. Falhas de atualização podem gerar rejeição de notas, cálculo incorreto de tributos e riscos de autuação.

Empreendedores que usam ERPs, emissores de NF-e e integrações bancárias devem alinhar, ainda em fase de transição, prazos e entregas com fornecedores de tecnologia e com a contabilidade.

Recomendações práticas:

- Inventário de sistemas: liste todos os softwares que emitem notas, controlam estoque e apuram impostos.

- Planos de atualização: confirme com fornecedores os cronogramas de adequação à Reforma.

- Testes antecipados: simule emissões e relatórios antes da obrigatoriedade plena.

5. Fator R e organização da folha para empresas de serviços

O Fator R, que relaciona folha de pagamento e receita bruta para definir o anexo de tributação no Simples Nacional, continua central para empresas de serviços. Com novas bases de cálculo e estrutura de tributos, eventuais ajustes podem alterar o enquadramento e a alíquota efetiva.

Negócios que hoje dependem do Fator R para reduzir carga tributária precisam acompanhar de perto como eventuais mudanças regulatórias afetarão o cálculo e, se necessário, redesenhar a composição da folha.

A Agilize Contabilidade já trabalha com cálculo automatizado do Fator R, o que reduz o risco de enquadramento incorreto.

Recomendações práticas:

- Acompanhamento mensal: monitore o Fator R e documente variações relevantes.

- Folha de pagamento: avalie formatos de contratação e impactos em encargos e enquadramento.

- Cenários de custo: simule, com apoio contábil, a carga tributária em diferentes enquadramentos.

6. Imposto Seletivo (IS): atenção a produtos específicos

O Imposto Seletivo (IS) incidirá sobre produtos e serviços considerados prejudiciais à saúde ou ao meio ambiente, como bebidas alcoólicas, tabaco e itens com alto impacto ambiental. Empresas do Simples Nacional não recolhem esse imposto diretamente, mas podem ser afetadas como consumidoras ou revendedoras.

Comércio e indústria que atuam com esses itens devem revisar custos, margens e política de preços, já que o IS tende a encarecer a cadeia.

Recomendações práticas:

- Mapeamento de produtos: identifique itens do seu mix com potencial incidência de IS.

- Negociação com fornecedores: acompanhe reajustes de tabela motivados pelo novo imposto.

- Precificação: revise margens para manter competitividade sem comprometer a rentabilidade.

7. Planejamento tributário: escolha do melhor regime em cenário de mudança

Com as novas possibilidades de recolhimento unificado ou separado e regras de créditos, o planejamento tributário passa a ser rotina obrigatória para ME e EPP. A diretriz oficial indica que a carga global do país não deve aumentar, mas cada empresa pode sentir efeitos diferentes.

A avaliação recorrente entre Simples Nacional, Lucro Presumido e outros regimes, considerando faturamento, folha, estrutura de custos e perfil de clientes, passa a ser decisiva para preservar margem e caixa.

Recomendações práticas:

- Revisão anual de regime: agende, no mínimo uma vez por ano, estudo comparativo de regimes.

- Simulações: projete cenários de faturamento e custo para antecipar pontos de atenção.

- Consultoria contínua: use o suporte de especialistas contábeis para interpretar a regulamentação e ajustar o planejamento.

Perguntas frequentes sobre a Reforma Tributária e o Simples Nacional

O Simples Nacional vai acabar com a Reforma Tributária?

Não. O Simples Nacional será mantido, com DAS como guia única, mas a composição interna passará a incluir IBS e CBS. A lógica de simplificação para micro e pequenas empresas permanece.

A Reforma Tributária vai aumentar a carga de impostos para minha empresa do Simples Nacional?

A diretriz é manter a carga tributária global estável, com tratamento diferenciado para pequenos negócios. Mesmo assim, o impacto varia conforme setor, margem e uso de benefícios. A análise deve ser feita caso a caso.

Minha empresa do Simples Nacional poderá gerar créditos de impostos para meus clientes após a Reforma?

Em regra, empresas do Simples Nacional não geram créditos como as empresas do regime normal. A definição exata para IBS e CBS ainda depende de regulamentação, por isso é importante acompanhar as normas e avaliar, com apoio técnico, o efeito sobre sua carteira de clientes.

Existe um cronograma para as mudanças da Reforma Tributária impactarem o Simples Nacional?

Sim. A transição começa em 2026, com alíquotas reduzidas de IBS e CBS, e avança até 2033, quando o novo modelo estará em aplicação plena. A preparação de sistemas e processos deve iniciar antes da entrada em vigor obrigatória.

O que devo fazer para me preparar para a Reforma Tributária sendo do Simples Nacional?

O passo inicial é buscar informação estruturada, revisar sistemas fiscais, monitorar o uso do Fator R em serviços, mapear clientes B2B e manter acompanhamento próximo com especialistas contábeis que acompanham a Reforma.

Conclusão: preparação antecipada com suporte da Agilize Contabilidade

A Reforma Tributária em 2026 exige que empresas do Simples Nacional entendam o básico sobre IBS e CBS, organizem sistemas, revisem preços e mantenham flexibilidade para ajustes de regime tributário.

Três frentes se tornam prioritárias: informação confiável sobre a implementação da Reforma, tecnologia ajustada para emitir e registrar documentos fiscais corretamente e acompanhamento próximo de especialistas contábeis para orientar decisões.

A Agilize Contabilidade reúne plataforma online e suporte de especialistas para simplificar a rotina fiscal de micro e pequenas empresas desde 2013, com foco em conformidade e clareza sobre tributos.